Hätten Sie’s gewusst? Einige Eurostaaten prägen Drei-Euro-Münzen. Zugegeben, nicht hier in Deutschland, aber in Österreich und Slowenien gibt es diese seltenen Geldstücke. Doch was bekommt man heute noch für drei Euro oder weniger? Maximal eine Eistüte, eine Portion Pommes oder ein Ticket für die Straßenbahn. Aktien gibt es allerdings jede Menge zu diesem Preis.

Von den mehr als 500 deutschen Titeln in unserer Datenbank kosten derzeit 13 Prozent weniger als drei Euro. Und wer denkt, dass es sich dabei nur um Freiverkehrsaktien handelt, der irrt. Mit Steinhoff und Heidelberger Druck notieren zwei SDAX-Mitglieder unter dieser Schwelle. Sogar Telefónica Deutschland aus dem MDAX kostet weniger als drei Euro. Darüber hinaus sind noch weitere 38 Prozent der Unternehmen im regulierten Prime Standard zu finden und 15 Prozent im noch jungen Börsensegment SCALE. Insgesamt leistet nur jede vierte Aktie unter drei Euro lediglich die geringeren Anforderungen des Freiverkehrs.

Lukratives Comeback

Die Redaktion von BÖRSE ONLINE hat sich auf die Suche nach den Toptiteln zu einem günstigen Preis gemacht. Optisch billig reicht aber noch lange nicht aus, um tatsächlich ein Schnäppchen zu sein. Daher haben wir ganz genau hingeschaut und nicht nur alle Analysekennzahlen in unserer umfangreichen Datenbank ausgewertet, sondern auch die Chance auf einen nachhaltigen Geschäftserfolg abgeschätzt.

"Billigaktien" werden nämlich nicht generell mit einem Discount gehandelt. Oft gehen starke Kursverluste mit operativen Fehlern einher. Bleiben die nötigen Umbaumaßnahmen aus, sollten Anleger besser ihre Finger davonlassen. Haben die Unternehmen aber ihre Probleme erkannt und nehmen diese in Angriff, heißt es aufgepasst. Denn in einer Wende liegt oftmals eine große Chance. "Wenn diese Gesellschaften den Turnaround schaffen und wieder Gewinne erzielen, schnellen die Kurse steil empor", brachte es Börsenaltmeister André Kostolany in seinem Buch "Die Kunst, über Geld nachzudenken" auf den Punkt.

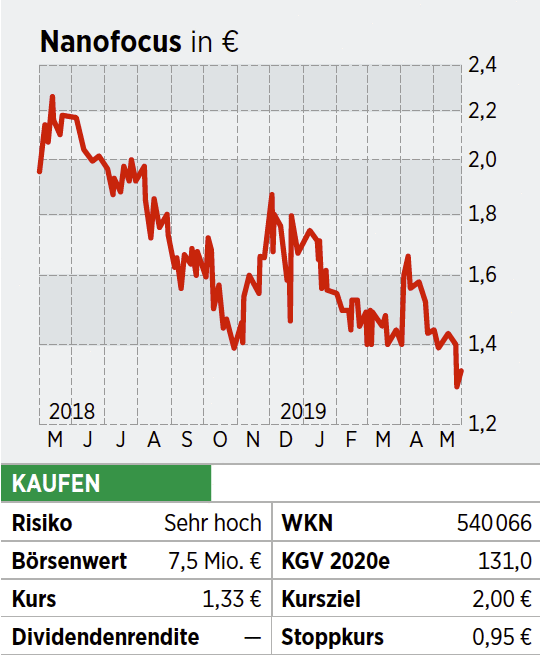

In unserer Favoritenauswahl finden sich gleich mehrere Titel, die gute Chancen auf ein lukratives Comeback haben. Dazu zählt etwa der Oberflächenspezialist Nanofocus. Das Unternehmen steckt bereits seit vier Jahren in der Krise und schreibt rote Zahlen. Möglicherweise aber nicht mehr lange: Mit einer Neuausrichtung sowie dem Fokus auf profita-bles Wachstum dürften die Oberhausener bereits im kommenden Jahr die Gewinnschwelle erreichen.

Aber nicht nur Unternehmen, die Verluste schreiben und möglicherweise sogar kurz vor der Pleite stehen, sind potenzielle Kandidaten für den kleinen Geldbeutel. Oftmals fällt so manche Gesellschaft aus dem Nebenwertebereich einfach aufgrund ihres geringen Börsenwerts oder Handelsvolumens durch das Raster der institutionellen Investoren.

Beispielsweise wurde die Aktie von Biofrontera lange Zeit vom Börsenpublikum vernachlässigt. Der Titel dümpelte über Jahre unterhalb der Drei-Euro-Schwelle auf und ab, ohne nennenswerte Fortschritte zu machen. Viele Investoren hatten die Aktie entweder nicht auf dem Schirm oder schenkten der Unternehmensstrategie kein Vertrauen. Doch belehrte die Leverkusener Biotechschmiede die Marktteilnehmer eines Besseren. Eine Reihe von positiven Studienergebnissen und Medikamentenzulassungen sowie ein damit einhergehendes steiles Umsatzwachstum sorgten schließlich für eine Initialzündung am Kapitalmarkt. In den vergangenen eineinhalb Jahren hat sich der Nebenwert dann auf über sieben Euro mehr als verdoppelt. Die BÖRSE ONLINE-Redaktion wies bereits im Jahr 2016 auf die Chancen des Unternehmens hin und hält die Kaufempfehlung bis heute aufrecht.

Wichtige Grundsatzregeln

Natürlich möchten wir nicht verheimlichen, dass unsere Tipps auch einmal fehlschlagen können. Daher müssen Anleger bei ihrer Investitionsentscheidung grundsätzlich zwei Dinge befolgen: erstens nicht alle Eier in einen Korb legen und zweitens Stoppkurse setzen. Letzteres ist deshalb besonders wichtig, weil die Verlustvermeidung als zentraler Schlüsselfaktor für den langfristigen Anlageerfolg gilt. Aber auch auf die richtige Mischung kommt es an. Daher sollten spekulative Nebenwerte, wie wir sie auf den nachfolgenden Seiten vorstellen, nur als Beimischung in einem gut sortierten Portfolio dienen.

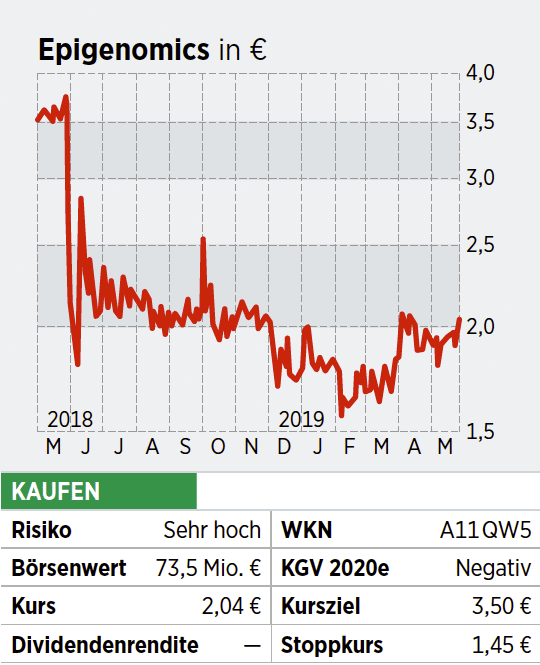

Epigenomics-Aktie: Tödlichen Zellen auf der Spur

Noch vor dem Start der Onkologiemesse ASCO sorgt Epigenomics für positive Schlagzeilen. So will die staatliche US-Krankenversicherung Centers for Medicare & Medicaid Services prüfen, ob sie die Kosten für das zur Darmkrebsvorsorge zu-gelassenene Testverfahren Epi proColon übernehmen wird. Ein positiver Abschluss - die Entscheidung dürfte im zweiten Halbjahr erfolgen - könnte für die Berliner den Durchbruch auf dem US-Markt bedeuten.

Doch das ist noch längst nicht alles: Eine jüngste Untersuchung hat der patentierten DNA-Methylierungs-Biomarkertechnologie der Berliner eine hohe Akzeptanz im Vergleich zu den herkömmlichen Stuhl-Screeningtests bescheinigt. Das ist ein entscheidender Vorteil für Epi proColon. Denn mehr als ein Drittel der US-Bürger nehmen bis dato nicht regelmäßig an den derzeit gängigen Früherkennungsmaßnahmen teil.

Epigenomics konzentriert sich aber nicht nur auf den Darm. Erst Ende vergangenen Jahres erzielte der HCCBloodTest zur Erkennung von Leberkrebs positive Studienergebnisse. Der Bluttest wies eine höhere Genauigkeit auf als der derzeit verwendete Alpha-Fetoprotein-Marker. Im zweiten Halbjahr soll eine Studie für die Zulassung durch die US-Gesundheitsbehörde FDA starten. Epigenomics schätzt das weltweite Marktpotenzial in diesem Bereich auf drei Milliarden Euro.

Erfolgsmeldungen sind für die Biotechschmiede auch dringend nötig, denn noch wird Geld verbrannt. Allerdings verschafft eine Kapitalerhöhung aus dem Jahr 2018 dem Unternehmen noch reichlich Luft. Die Chancen stehen gut, dass bei Epigenomics allmählich der Knoten platzt - aus operativer und auch aus Börsensicht.

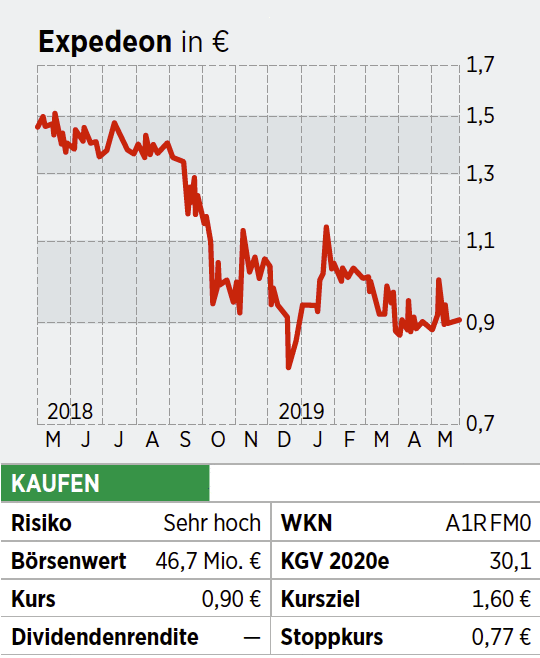

Expedeon-Aktie: Pennystock mit großen Ambitionen

Nicht einmal einen Euro je Aktie müssen Anleger aktuell für die Expedeon-Aktie hinblättern. Dabei ist die Firma längst wieder auf Erfolgskurs - bereits im vergangenen Jahr gelang der Turnaround. Für 2019 rechnet der Vorstand nun mit einem prozentual zweistelligen Umsatzwachstum sowie einer Ergebnisverdopplung auf operativer Ebene auf zwei Millionen Euro. Gelingen soll dies durch eine Steigerung der Produkterlöse sowie Übernahmen. Akquisitionen gehören bereits seit Längerem zur Expedeon-Strategie.

So wurde 2017 die profitable Innova Biosciences übernommen, im vergangenen Jahr kam dann die australische TGR Biosciences hinzu, was sogleich zu einer Prognoseerhöhung führte. Expedeon hat sich auf Technologien und Dienstleistungen spezialisiert, die in Forschungslabors eingesetzt werden. Auch im Diagnostikbereich begegnet man den Produkten des Unternehmens. Insgesamt verfügt die Gesellschaft über mehr als 1000 Produkte und Dienstleistungen in den Bereichen Genomik, Proteomik und Immunologie. Im letztgenannten Segment glänzt Expedeon zum Beispiel mit der aussichtsreichen Labeling-Technologie Lightning Link, die der Firma Zugang zum wachstumsstarken monoklonalen Antikörpermarkt verschafft. Bis 2024 wird diesem Segment ein Volumen von 139 Milliarden Dollar zugetraut. Die Innovationskraft des Unternehmens soll auch in Zukunft nicht nachlassen.

Auf der Frühjahrskonferenz in Frankfurt, die kürzlich stattfand, stellte Vorstandschef Heikki Lanckriet klar, dass das F & E-Know-how von Expedeon das "zweistellige Wachstum weiter vorantreibt". Die Aktie dürfte sich schon bald von ihrem "Pennystock"-Dasein ver- abschieden.

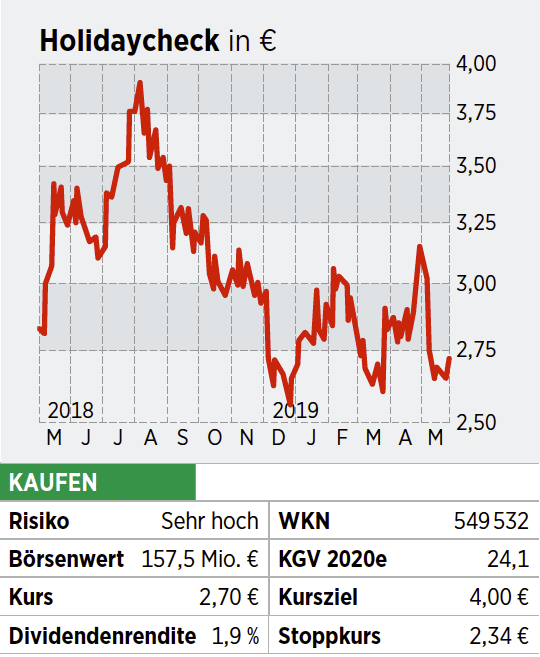

HolidayCheck-Aktie: Mit dem Small Cap der Sonne entgegen

Langsam, aber sicher beginnt die Urlaubssaison. Wer noch nicht gebucht hat, muss sich sputen. Folglich dürfte der Traffic auf der Onlinebewertungs- und buchungsplattform Holidaycheck allmählich zunehmen, denn allein in Deutschland werden rund 70 Millionen Reisen im Jahr gezählt. Laut der Forschungsgemeinschaft Urlaub und Reisen (FUR) wurden im vergangenen Jahr 73,4 Milliarden Euro dafür ausgegeben, ein neuer Rekord. 2019 wird mit einer weiteren Zunahme gerechnet. Aufwärts geht es auch - und das kommt Holidaycheck sehr entgegen - bei den Onlinebuchungen. So wurden 2018 erstmals mehr Urlaubsreisen online gebucht als im persönlichen Kontakt.

Im ersten Quartal konnte das Unternehmen noch nicht von den günstigen Marktbedingungen profitieren. Der Umsatz kam nur leicht voran, der Gewinn legte sogar den Rückwärtsgang ein. Vor allem höhere Marketing- und Personalkosten belasteten die Ergebnisseite. An der Börse ging es mit der Aktie daraufhin deutlich nach unten. Allerdings hatte Holidaycheck mit dieser Entwicklung gerechnet, und folglich bekräftigte das Management auch die Ziele für 2019. Für dieses Jahr prognostizieren die Münchner ein Erlösplus in der Spanne von sieben bis zwölf Prozent sowie ein Ergebnis vor Zinsen, Steuern und Abschreibungen (Ebitda) zwischen 8,5 und 13,5 Millionen Euro. Mit der Weiterentwicklung von Produkten und Dienstleistungen in den Kernbereichen Pauschalreisen, Hotel Only und Kreuzfahrten sowie dem Ausbau im Segment Erholungsurlaub ist Holidaycheck auf einem guten Kurs, um nachhaltiges Wachstum zu generieren - und auch die Aktie wieder deutlich über die Drei-Euro-Marke zu hieven.

Nanofocus-Aktie: Neue Fokussierung soll Turnaround bringen

Ob bei der Behandlung von Krankheiten oder der Produktion von speziellen Materialien, an der Nanotechnologie führt heutzutage kein Weg mehr vorbei. Die bereits 1994 gegründete Nanofocus hat das Potenzial dieser Winzigtechnologie - ein Nanometer entspricht einem milliardstel Meter - frühzeitig erkannt. Das Unternehmen ist auf Messsysteme spezialisiert, die eine präzise 3-D-Oberflächenanalyse ermöglichen. Mit seinen Produkten ist Nanofocus in verschiedensten Bereichen wie der Automobilindustrie oder auch bei Halbleitern und in der Medizin präsent. Aktuell befindet sich das Unternehmen allerdings in der Krise. Der Umsatz ging im vergangenen Jahr zurück, und auch das Ergebnis blieb weiterhin im roten Bereich. Dazu beigetragen hat unter anderem die Schließung einer US-Tochter.

Der Blick richtet sich nun allerdings nach vorn: Alleinvorstand Michael Trunkhardt möchte mit einer Neuausrichtung die Weichen wieder auf Wachstum stellen. Eine "unbedingte Fokussierung auf Ertrag und Profitabilität in allen Bereichen" hat er sich vorgenommen. Die Kernmarke Nanofocus soll sich auf die Segmente Mobility und Semiconductor/Electronics fokussieren. Darüber hinaus setzt Trunkhardt auf eine Intensivierung der Zusammenarbeit mit der Tochter Breitmeier Messtechnik. Ein erstes gemeinsames Projekt wurde bereits für einen deutschen Autohersteller an drei Standorten realisiert. Infolge der Maßnahmen soll das Unternehmen schon bald wieder schwarze Zahlen schreiben, auch wenn es 2019 unter dem Strich dafür nicht reichen wird. Im kommenden Jahr steht der endgültige Turnaround an, und die Aussicht darauf dürfte die zuletzt arg gebeutelte Aktie wieder auf Trab bringen.

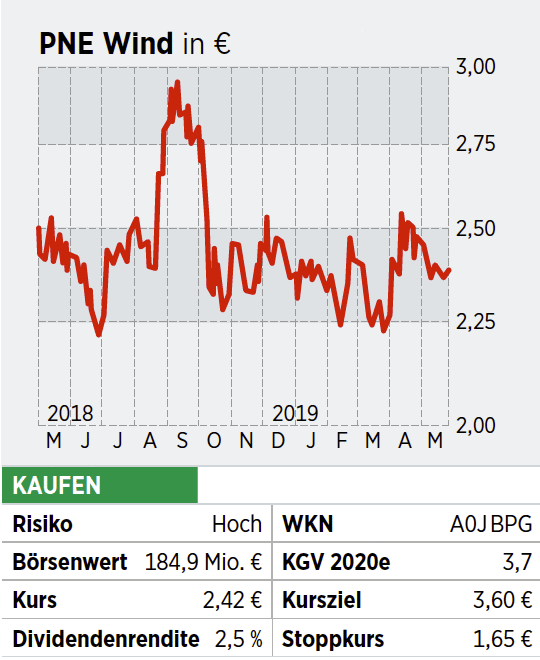

PNE Wind-Aktie: Windkraft zum Schnäppchenpreis

Die globale Bewegung für den Klimaschutz "Fridays for Future", der Millionen Menschen folgen, dürfte ganz im Sinne von PNE Wind sein. Das Unternehmen errichtet rund um den Globus Windkraftanlagen. Mit Erfolg, der Start 2019 war der beste seit 2010. Der Umsatz legte um 156 Prozent auf 28 Millionen Euro zu. Aufgrund des Erlössprungs verbesserte sich das Ergebnis vor Zinsen und Steuern (Ebit) von minus 0,2 auf 4,3 Millionen Euro. Damit befindet sich PNE auf dem besten Weg, das Jahresziel beim Ebit von 15 bis 20 Millionen Euro zu erreichen.

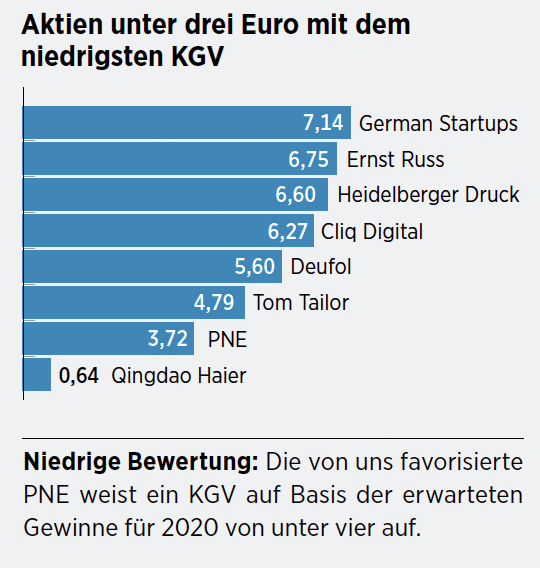

Bis dato kann die Aktie dieser Entwicklung nicht folgen. Möglicherweise wirken die Enttäuschungen über 2018 nach, als PNE aufgrund von Abschreibungen seine Ergebnisziele verfehlte. Doch dürften die Marktteilnehmer dieser kleinen Schramme im nachhaltigen Wachstumskurs der Cuxhavener schon bald keine Aufmerksamkeit mehr schenken. Zum einen ist PNE auf einem guten Kurs beim Aufbau des "Portfolio 2020". Darin sollen Windparks mit bis zu 200 Megawatt (MW) gebündelt werden. 71,3 MW sind bereits in Betrieb oder im Bau. Zum anderen treiben die Norddeutschen die Internationalisierung voran. In diesem Jahr kam mit Panama ein neuer Markt hinzu. "Perspektivisches Ziel ist es, die Erlöse zu verstetigen, den Unternehmenswert kontinuierlich zu erhöhen und den Shareholder Value nachhaltig zu steigern", fasst Vorstandschef Markus Lesser seine Strategie zusammen. Mit einem KGV von 3,7 ein Schnäppchen.

QSC-Aktie: Neue Technologien als Gewinntreiber

Die Telekombranche ist an der Börse aktuell nicht gefragt. Ein heftiger Preiskampf sowie anstehende Investitionen in den 5G-Ausbau halten Investoren fern. Doch sollten Anleger differenziert vorgehen, denn unter der Vielzahl an Branchenvertretern lassen sich Schnäppchen finden. Eines davon ist QSC. Das Unternehmen trennte sich soeben für 229 Millionen Euro von seinem Telekommunikationsgeschäft, das ist mehr als die aktuelle Marktkapitalisierung.

Auch operativ läuft es bei QSC, vor allem was den Hoffnungsträger Cloud angeht. Die Erlöse aus dem Segment Cloud-Services und Internet of Things (IoT) verbesserten sich im ersten Quartal um 49 Prozent auf 10,6 Millionen Euro. Das operative Ergebnis (Ebitda) schnellte von 9,2 auf 15,9 Millionen Euro empor. Verantwortlich für diesen großen Sprung waren allerdings auch neue Buchungsvorschriften. Die Prognose für das Gesamtjahr fällt nach dem Teilverkauf zuversichtlich aus: Sie sieht einen Gesamtumsatz von mehr als 255 Millionen Euro vor. Die Cloud-Sparte soll rund 50 Millionen Euro dazu beitragen. Dies würde einem Plus von 36 Prozent gegenüber dem Vorjahr entsprechen und somit einer Wachstums-beschleunigung. Beim Ebitda geht der Vorstand von mehr als 145 Millionen Euro aus. 35,4 Millionen waren es im Vorjahr.

Dass QSC bereits eine gewichtige Nummer in der Datenwolke ist, zeigt ein jüngster Großauftrag aus der Schweiz. Der Stahlkonzern Schmolz + Bickenbach hat den Telekommunikations- und IT-Anbieter beauftragt, seine IT-Infrastruktur zu modernisieren und in die Cloud zu bringen. Mit dem frischen Geld aus dem Verkauf des Telekomgeschäfts könnte QSC in Zukunft den Bereich noch deutlich schneller ausbauen, als die bisherigen Planungen vorsehen.

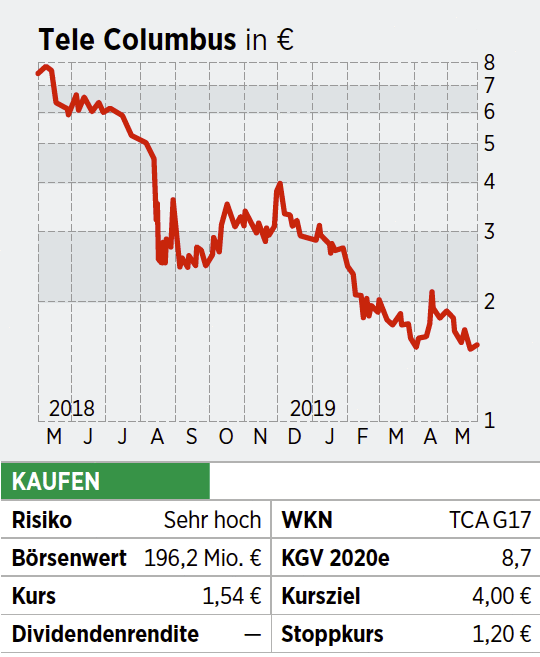

Tele Columbus-Aktie: Heiße Wette auf eine Abspaltung

Nach einem Kursverfall von drei Vierteln innerhalb von zwölf Monaten sendete die Tele Columbus-Aktie zuletzt ein Lebenszeichen. Das Unternehmen kündigte die Prüfung aller "wertsteigernden Optionen" im Glasfaserausbau an. Auch eine "neue Struktur der Gruppe", die eine Beteiligung eines Investors an den Netzen ermöglichen würde, ist in den Überlegungen enthalten. Mit einer neuen Ausrichtung könnte der drittgrößte Kabelnetzbetreiber Deutschlands seine operative Misere drehen. Zuletzt weitete sich bei stagnierenden Erlösen der Konzernverlust aufgrund hoher Abschreibungen auf 161,4 Millionen Euro aus. Doch auch ohne neuen Investor blickt Telecom Columbus positiv nach vorn. Ein besonderer Fokus richtet sich dabei auf das B2B-Geschäft.

Nach einem Übergangsjahr 2019 sollen 2020 die Zeichen wieder auf Wachstum stehen. Eine operative Wende würde zwar das Vertrauen der Anleger wieder zurückbringen und die Aktie vor weiteren Abstürzen bewahren, der große Hebel bei dem Titel liegt allerdings in einer neuen Struktur. In einem Aufspaltungsszenario sieht Barclays-Analyst Maurice Patrick Spielraum bis zu sechs Euro je Anteilschein. Dass Potenzial nach oben da ist, zeigt auch der Rückzug des Hedgefonds Marshall Wace, der seine Nettoleerverkaufsposition kontinuierlich von 0,80 Prozent Ende Februar auf aktuell 0,69 Prozent verringerte. Spekulative Anleger können die Wette auf Tele Columbus eingehen.

Mein Konto

Mein Konto