Die Strategen bei der französischen Großbank Société Générale wittern an den Weltbörsen Chancen und Risiken. Relativ konstruktiv sind sie dabei laut dem aktuellen Strategie-Papier für Asien - und dort vor allem für China und Indien gestimmt. Wie es heißt, könnten die dortigen Märkte einen angemessenen Teil der Aktienkorrektur bereits hinter sich haben. Zumindest gelte diese zuversichtliche Einschätzung, dass in den kommenden Monaten kein Worst-Case-Szenario eintrete.

In anderen Regionen gestalte sich die Ausgangslage dagegen schlechter, so das Urteil. Zu sehen sei das vor dem Hintergrund der jüngsten Eskalation des Handelskrieges zwischen den USA und China, was die Weltwirtschaft im dritten Quartal verlangsamen und die Gefahr einer Rezession in den USA erhöht habe. Das dritte Quartal dürfte sich deshalb für die Aktienmärkte in den USA und in Europa nur zäh entwickeln.

Darüber hinaus rechnet man weiterhin allgemein mit weiterem Abwärtspotenzial für die globalen Aktienindizes, weil laut den hauseigenen Erwartungen zufolge die US-Wirtschaft Mitte 2020 in eine Rezession einmünden dürfte. Die globalen Aktienmärkte dürften vor diesem Hintergrund in den nächsten zwölf Monaten von einer erhöhten Volatilität geprägt sein. Der Rat an die Investoren lautet deshalb, sich anzuschnallen!

Einzelnen Aktien aus Europa traut die Société Générale aber trotz allem ein gutes Abschneiden zu. Die so genannte Premium-Liste mit den Standardtiteln, die auf dem Research der beschäftigten 80 Aktienanalysten basiert, enthält aktuell jedenfalls 15 Titel. BÖRSE ONLINE stellt daraus auf den nachfolgenden Seiten fünf Werte vor, bei denen sich die Kursziele von 16 Prozent bis 47 Prozent über den aktuellen Notierungen bewegen.

Auf Seite 2: Novartis

Novartis-Aktie

In der Premium-Liste der Société Générale sind unter anderem die Aktien von Novartis enthalten. Die Kaufempfehlung für den schweizerischen Pharmakonzern ist mit einem Kursziel von 102,00 Franken versehen. Bei einer aktuellen Notiz von 87,30 Euro lässt diese Vorgabe theoretisch 16,8 Prozent Luft nach oben.

Laut dem zuständigen Analysten David Hayes ist die vom Vorstandschef verschriebene Re-Fokussierung der Strategie auf Innovationen auf einem guten Wege und sollte nach der Abspaltung von Alcon und der Umgestaltung von Sandoz (laufender Verkauf des commoditisierten US-Generika-Geschäfts) die Expansion deutlich vorantreiben.

Novartis erziele ein überdurchschnittliches Wachstum im Pharmasektor (ein erwartetes durchschnittliches Plus von neun Prozent p.a. von 2019-2024 beim Gewinn je Aktie), werde dafür vom Markt aber nur mit einer Bewertungsprämie von fünf Prozent gegenüber dem Pharma-Sektor belohnt.

Den angepassten Gewinn je Aktie sieht Hayes in diesem Jahr von 40,1 Franken auf 4,42 Franken steigen. Im kommenden und im übernächsten Jahr sollen daraus laut seiner Prognose dann 4,85 bzw. 5,32 Franken werden. Für 2020 ergebe sich daraus ein KGV von 18, allgemein sei es aber nicht üblich, dass ein erfolgreich agierendes reines Pharmaunternehmen ein KGV im unteren Zwanziger-Bereich zugestanden bekommt.

Hayes setzt darauf, dass die derzeitige Skepsis des Marktes gegenüber einer vielversprechenden Pipeline in der Spätphase, insbesondere in den Bereichen Atemwegserkrankungen, Krebs oder Neurologie, Raum für positive Überraschungen bietet.

Was die Dividenden angeht, rechnet die Société Générale bei Novartis mit weiteren Erhöhungen. Für 2019 sollen laut Prognosen 2,66 Franken fließen, für 2020 und für 2021 dann 2,92 bzw. 3,20 Franken. Zur Erinnerung: Zum 22. Mal in Folge seit der Gründung von Novartis im Jahr 1996 bewilligte das Aktionariat in diesem Jahr eine Erhöhung der Dividendenzahlung je Aktie. Für 2018 wurde die Dividende um zwei Prozent auf 2,85 Franken je Anteilsschein erhöht.

Charttechnik

Die Aktien von Novartis konnten von März 2009 bis Juli 2015 einen Anstieg von 36,21 Franken auf 93,45 Franken verbuchen. Daran schlossen sich dann zunächst eine Korrektur und anschließend eine Seitwärtsbewegung an. Seit Ende Juni 2018 geht es unter dem Strich wieder aufwärts. Im Hoch reichte es bisher zu Kursen von 88,52 Franken. Ein ganz starkes prozyklisches Kaufsignal wäre es, wenn es gelingen sollte, das zuvor genannte Rekordhoch von 93,45 Franken zu überwinden.

Profil

Die Novartis AG ist ein weltweit tätiger Pharmakonzern aus der Schweiz. Das Unternehmen erforscht, entwickelt und vertreibt Produkte zur Krankheitsbehandlung und Prophylaxe. Das Medikamentenportfolio setzt sich aus Spezialmedikamenten, Generika, Humanimpfstoffen, rezeptfreien Medikamenten zur Selbstmedikation und Produkten für die Tiermedizin zusammen.

Zu den Therapiegebieten zählen vorwiegend Atemwegs- und Augenerkrankungen, Immunologie, Infektionskrankheiten, Onkologie (Krebs) und Hämatologie (Blutkrankheiten), Neurologie (Nervensystemerkrankungen) sowie Herz-Kreislauf- und Stoffwechselerkrankungen. Ergänzt wird das Sortiment des Pharmakonzerns durch Nahrungsmittel sowie Nahrungsergänzungsmittel, die auf die Bedürfnisse bestimmter Zielgruppen wie Senioren, Sportler oder Kleinkinder ausgerichtet sind.

Auf Seite 3: ABN Amro

ABN Amro-Aktie

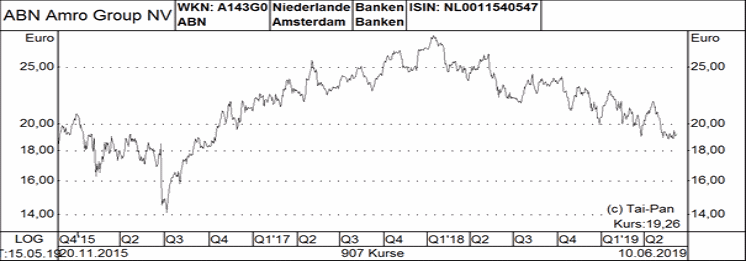

Ebenfalls in der Premium-Liste der Société Générale enthalten sind die Anteilsscheine von ABN Amro Group. Die Kaufempfehlung für das niederländische Kreditinstitut ist mit einem Kursziel von 26,00 Euro garniert. Bei einer derzeitigen Notiz von 19,26 Euro verspricht das einen Anstieg von 35 Prozent.

Die zuständige Analystin Phelbe Pace sind in ABN Amro eine renditestarke Bank aus den Niederlanden, bei der die Zinseinnahmen stabiler sind als bei den Konkurrenten und auf einem starken Inlandsmarkt agiert. Das gehe außerdem einher mit einer guten und sich weiter verbessernden Kapitalposition.

Die von dem Institut bis 2020 abgegebene Ergebnisprognose sollte in Stabilität beim Gewinn je Aktie resultieren. Laut Pace dürfte es sich angesichts der soliden Erfolgsbilanz von ABN bei der Kostenkontrolle in der Vergangenheit um eine Vorgabe handeln, die nicht gefährdet sein sollte.

Die unterstellte Ergebnisstabilität sollte die Verantwortlichen auch dazu bringen, in den kommenden Jahren so viel Kapital wie möglich an die Aktionäre zurückzugeben. Die Eigenkapitalrendite dürfte sich dabei am oberen Ende des für 2020 vorgegebenen Zielbandes von zehn Prozent bis dreizehn Prozent bewegen.

Die Bewertung bewege sich derzeit auf Basis der Gewinnschätzung für 2019 von 2,30 Euro je Aktie bei dem knapp 8,4-fachen. Die Dividendenrendite für das Geschäftsjahr 2019 taxiert Pace bei einer erwarteten Ausschüttung von Euro je Anteilsschein auf 7,9 Prozent. Das liegt nicht nur deutlich über der Durchschnittsrendite des europäischen Gesamtmarktes, sondern auch über dem Branchenschnitt.

Charttechnik

Die Aktien von ABN Amro sind erst seit dem vierten Quartal 2015 wieder börsennotiert. Letztlich hat der Kurs in dieser Zeit unter dem Strich nicht viel gemacht. Zwar gent es nach einem vorherigen Absacker von Juli 2016 bis Januar 2018 von 14,10 Euro auf 28,35 Euro nach oben. Seitdem ist die Notiz aber praktisch wieder bis auf Los zurückgefallen. Der Titel hat sich damit zwar besser als viele andere europäische Großbanken geschlagen. Richtig einladend sieht das Chartbild angesichts eines intakten mittelfristigen Abwärtstrends aber nicht aus.

Profil

ABN AMRO ist eine niederländische Bankengruppe, die in den Bereichen Retail, Private Banking und Corporate Banking tätig ist. Das Unternehmen entstand aus der Fusion von ABN und Amro im Jahr 1991; die Wurzeln des Traditionshauses reichen bis ins 19. Jahrhundert zurück. Die heutige Struktur besteht seit dem Zusammenschluss der ABN AMRO mit der Fortis Bank 2010. Seit 2015 ist die verstaatlichte Bank nach mehrjähriger Unterbrechung wieder an der Börse notiert.

Auf Seite 4: Airbus

Airbus-Aktie

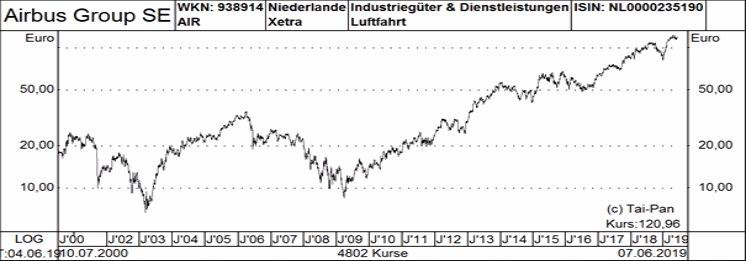

Beim dritten aus der Premium-Liste der Société Générale portraitierten Titel handelt es sich um Airbus. Dieser im französischen Toulouse ansässige Flugzeugbauer ist bekanntlich im MDAX enthalten, dem deutschen Index für mittelgroße Unternehmen. Bei einem Kursziel von 140,00 Euro kommt dieser Wert bei einer derzeitigen Notiz von 120,96 Euro mit der Aussicht auf einen Anstieg von knapp 16 Prozent daher.

Das Kursziel hat das französische Kreditinstitut im Februar auf das genannte Niveau festgezurrt, als die zuvor gültige Vorgabe von 126,00 Euro angehoben wurde. Der zuständige Analyst Zafar Khan ließ damals wissen, dass die Ergebnisse des Unternehmens seine Schätzungen klar übertroffen haben. Das Ende der A-380-Produktion und die Lösung weiterer Probleme sowie der Rekord-Auftragsbestand und die anhaltend hohe Nachfrage der Kunden sprächen für starkes mittelfristiges Wachstum.

Auch heute noch hebt Khan bei der Begründung seines Kaufurteils die Einstellung der A380-Produktion ab 2021 als positiv hervor. Zudem verweist er als Pluspunkt auf die signifikante Reduzierung des Risikos des A400M im Jahr 2018. Denn damit seien zwei der größten Probleme bei Airbus gelöst worden.

Auch die Lieferkettenprobleme für den A320neo nähmen ab, und der A350 sei auf dem besten Weg, zum Jahresende den Break-even zu erreichen. Mit einem Rekord-Auftragsbestand und einer anhaltend starken Nachfrage von Airline-Kunden sollte Airbus mittelfristig ein starkes Wachstum bei Ergebnis und Cashflow verzeichnen.

Khan ist der Ansicht, dass sich dies in der Bewertung des Konzerns noch nicht ausreichend widergespiegelt. Seine Schätzreihe sieht beim Ergebnis je Aktie von 2018 bis 2021 einen Anstieg von 5,13 Euro auf 7,99 Euro vor. Auf letztgenannter Basis ergibt sich ein geschätztes KGV von 15,1.

Bei der Dividende unterstellt Khan für 2019 eine Anhebung der Ausschüttung auf 1,98 Euro je Anteilsschein. Die Schätzungen für die Zahlungen für 2020 und 2021 bewegen sich bei 2,28 Euro und 2,62 Euro.

Charttechnik

Der Aktienkurs von Airbus hat von März 2003 bis April 2019 einen Anstieg von 6,62 Euro auf 122,94 Euro vorzuweisen. Das ist eine reife Leistung, aus der sich beim aktuellen Stand ein intakter Aufwärtstrend ergibt. Das Chartbild gibt hier somit ebenfalls grünes Licht für ein Investment.

Profil

Airbus SE (ehemals EADS) ist ein europäischer Konzern, der aus der Fusion der deutschen DaimlerChrysler Aerospace AG, der französischen Aerospatiale Matra und der spanischen CASA entstanden ist. Die Airbus Group gilt als Europas größtes Luft- und Raumfahrtunternehmen sowie als einer der größten Rüstungskonzerne weltweit.

Das Unternehmen ist in der zivilen Luftfahrt, im Bereich der Verteidigungstechnologie, beim Bau von Hubschraubern, in der Raumfahrt, bei der Konstruktion und Fertigung von Transport- und Kampfflugzeugen sowie den dazugehörigen Dienstleistungen tätig. Zur Airbus Group gehören unter anderem der zivile Flugzeugbauer Airbus, der Hubschrauber-Hersteller Eurocopter und das Raumfahrtunternehmen Astrium.

Auf Seite 5: Total

Total-Aktie

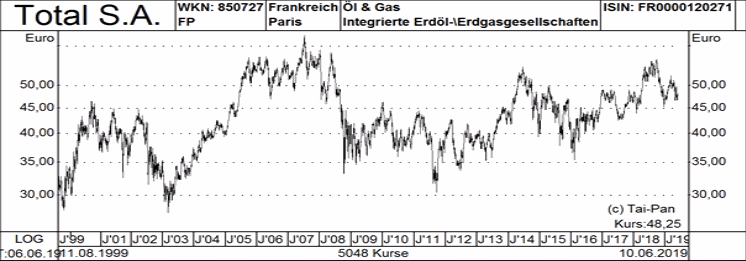

Ebenfalls überzeugt ist die Société Générale von Total, wie die Mitgliedschaft dieses Titels in der Premium-Liste belegt. Das im Rahmen einer Kaufempfehlung für den französischen Energiekonzern vergebene Kursziel beträgt 60,00 Euro. Das heißt, dieser Wert ist bei einer momentanen Notiz von 48,25 Euro mit der Perspektive auf ein Plus von 24,4 Prozent ausgestattet.

Nach Einschätzung der zuständigen Analystin Irene Himona sind die Aktien von Total im Vergleich mit dem Sektor weiterhin unterbewertet. Der Titel handele beim Verhältnis von Unternehmenswert zu dem um Schulden bereinigten Cashflow trotz einer höheren Rendite auf das eingesetzte Kapital und einer höheren organischen Rendite auf den freien Cashflow nach wie vor mit einem Abschlag gemessen am Branchenschnitt

Das starke Wachstum im gesamten Portfolio, insbesondere im Bereich E&P (mit einer erwarteten Produktionssteigerung von neun Prozent in diesem Jahr und von fünf Prozent p.a. bis 2022) sowie das Fehlen von Kosteninflation und eine damit einhergehende flache Investitionskurve, unterstützten den wachsenden Cashflow und senkten zudem den für eine Gewinnerzielung notwenigen Ölpreis-Level.

Total sei darüber hinaus der erste große Ölkonzern gewesen, der klargemacht habe, wie die Kapitalrückzahlung an die Anteilseigner in den kommenden drei Jahren aussehen soll. Konkret beinhaltet die Vorgabe hier ein Dividendenwachstum von 3,3 Prozent p.a. bis 2020, wobei diese Ausschüttungserhöhung sogar bei einem Ölpreis von 50 Dollar pro Barrel zugesagt sei. Hinzu komme ein Aktienrückkauf im Volumen von fünf Milliarden Dollar bei einem unterstellten Ölpreis von 60 Dollar je Barrel, wobei bei einem höheren Ölpreis laut Himona sogar noch etwas mehr drin sein könnte.

Zum Plan von Total, das Afrika-Geschäft von Anadarko Petroleum für 8,8 Milliarden Dollar zu kaufen, sofern das Übernahmeangebot von Occidental Petroleum für den texanischen Ölproduzenten Erfolg hat, gab die Analystin bei dessen Bekanntwerden ebenfalls ihren Segen, da der Schritt strategisch sinnvoll sei.

Charttechnik

Beim Aktienkurs von Total ist seit September 2000 leider nicht mehr als ein Seitwärtstrend zu konstatieren, wobei sich dieser in recht volatilen Bewegungen eingestellt hat. Auch aktuell gibt es nicht wirklich klare Signale für die baldige Aufnahme eines langfristigen Aufwärtstrends, weshalb man hier aus charttechnischer Sicht zunächst nicht unbedingt allzu viel erwarten sollte.

Profil

Total S.A. ist ein global operierendes Unternehmen, welches Öl- und Gasförderung, Weiterverarbeitung und Vermarktung betreibt. Auch Kohle und Uran werden zur Energiegewinnung genutzt. Die Petrochemie-Produkte finden in Weiterverarbeitungsprozessen zahlreicher anderer Industriezweige Anwendung.

Über ein Netz von Tankstellen, die unter den Namen Total oder Elf laufen, vertreibt das Unternehmen Treibstoffe an Endverbraucher, während eigene Service-Stationen auf den Flughäfen Lyon und Toulouse unterhalten werden. Das Unternehmen produziert außerdem Petrochemikalien wie Plastik, Polymere und Spezial-Chemikalien und handelt mit Rohöl und weiterverarbeiteten Produkten, darunter Benzin und Flüssiggas, Heizöl, Asphalt und Schmiermitteln.

Auf Seite 6: Astrazeneca

Astrazeneca-Aktie

Der fünfte und letzte Wert, den wir aus der Premium-Liste der Société Générale vorstellen, heißt Astrazeneca und es handelt sich dabei um jenen Titel, den die französische Bank aus dem Quintett die größten Kurschancen zubilligt. Denn bei einem Kursziel von 90,00 Pfund errechnet sich bei einer derzeitigen Notiz von 61,04 Pfund ein Aufwärtspotenzial von 47,4 Prozent für diesen britisch-schwedischen Pharmakonzern.

Der zuständige Analyst Justin Smith räumt ein, dass er bei Astrazeneca mit seinen Schätzungen deutlich über dem Marktkonsens liegt. Konkret liege seine Prognose zum Gewinn je Aktie um rund 50 Prozent über dem Durchschnittswert.

Zu erklären sei das mit seinem Glauben daran, dass die Umsatzprognose des Unternehmens für 2023 zu einer deutlich höheren Margenausweitung führen wird, als das der Konsens derzeit prognostiziere. Im beobachteten Anlageuniversum gebe es über alle Branchen hinweg gesehen nur noch zwei weitere europäische Standardtitel, die ebenfalls über das Potenzial verfügten, die Gewinne in den nächsten fünf Jahren zu verdreifachen.

Die am Markt kursierenden Bedenken bezüglich der weiteren Cashflow-Entwicklung seien übertrieben und der damit verbundene Kursrücksetzer stelle aus zwei Gründen einen ausgezeichneten mittelfristigen Einstiegspunkt dar. Zweitens sei die Bewertung unter den gemachten Annahmen einfach sehr günstig.

Wie Smith weiter ausführt, sei die Generierung von Cashflow im ersten Quartal 19 zwar schwach gewesen und die jüngste Kapitalerhöhung über 3,5 Milliarden Dollar sei nicht nur zur Stärkung der Pipeline, sondern auch zur Rückzahlung von Schulden genutzt worden. Aber sei wichtig, sich auch an folgendes zu erinnern:

Erstens sei M&A ein wichtiger Teil der Strategie von AstraZeneca zur Schaffung eines nachhaltigeren Unternehmens, seitdem Pascal Soriot 2012 CEO wurde. Zweitens hätten auch damals Dividenden-orientierte Investoren trotz einer damals bestehenden gewaltigen Patentklippe gefordert, die Ausschüttung aufrechtzuerhalten.

Was die Dividende angeht, rechnet Smith für 2019 mit einer unveränderten Zahlung von 2,80 Dollar je Aktie. Für 2020 und für 2021 sollen dann 2,94 Dollar bzw. 3,09 Dollar je Anteilsschein fließen. Die Schätzungen für das Ergebnis je Aktie bewegen sich von 2019 bis 2021 bei 3,76, 4,86 und 6,92 Dollar.

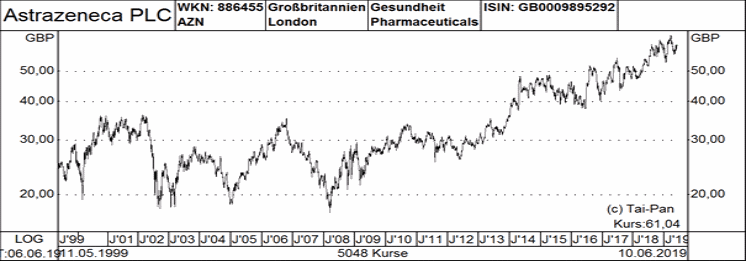

Charttechnik

Seit März 2008 läuft es für die Aktionäre von Astrazeneca recht gut. Denn seitdem ging es mit dem Kurs der eigenen Aktien bis März 2019 von 17,48 Pfund auf 65,25 Pfund nach oben. Die Notiz schlägt zwar immer wieder einmal auch etwas nach unten aus, unter dem Strich hat sich aber ein Aufwärtstrend breit gemacht. Dieser ist auch nach wie vor als intakt zu bezeichnen, so dass eine gute Chartnote gerechtfertigt ist.

Profil

Die AstraZeneca PLC ist ein weltweit führendes Pharmazieunternehmen, das in der Entwicklung, Produktion und der Vermarktung verschreibungspflichtiger Medikamente tätig ist. Die Forschung der AstraZeneca konzentriert sich vornehmlich auf die Bereiche Atemwege, Herz-Kreislauf und Stoffwechsel, Krebs, entzündliche Erkrankungen, Infektionen und neurologische Störungen.

Schließlich bietet das Unternehmen Medikamente für Erkrankungen wie Asthma, Herzinfarkt, Brust- und Prostatakrebs, Diabetes und für die Behandlung von Depressionen, Schizophrenie sowie bipolaren Störungen. Das Unternehmen entstand 1999 durch die Fusion des bereits 1913 gegründeten schwedischen Konzerns Astra mit dem englischen Unternehmen Zeneca.

Mein Konto

Mein Konto