Sichere Geldanlage: Mit einem ETF auf kurz-laufende US-Staatsanleihen und einer Euroanleihe von EnBW sind Anleger auf der sicheren Seite und müssen auf Rendite nicht verzichten – 3,75 Prozent Zinsen kassieren!

Da kann einem schon angst und bange werden. Einem Bericht der französischen Zeitung „Le Monde“ zufolge diskutieren Frankreich und Großbritannien den Einsatz europäischer Bodentruppen in der Ukraine. Die Folgen mag man sich nicht ausdenken, aber man kann zumindest überlegen: Wo ist mein Geld sicher?

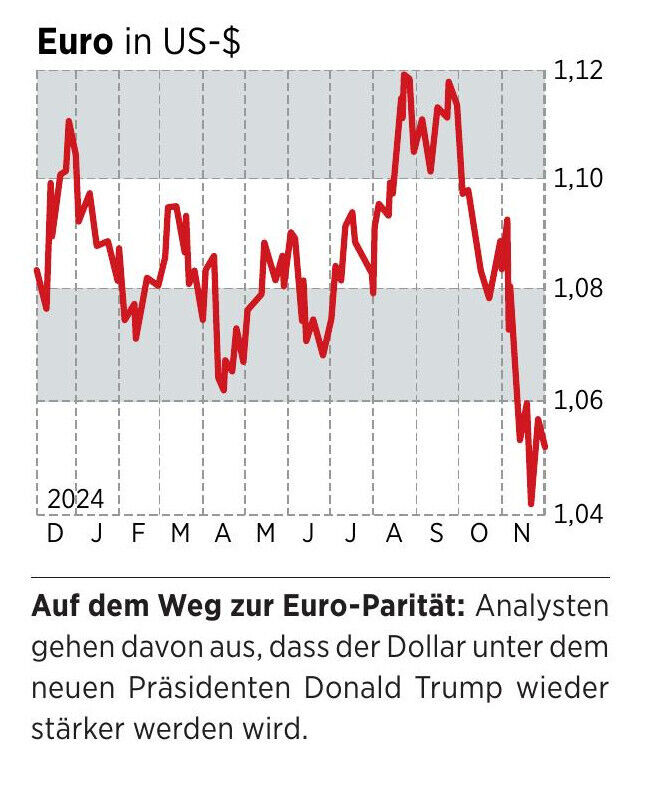

Da wären zum einen kurzlaufende US-Staatsanleihen. Laufzeiten von bis zu einem Jahr bieten derzeit eine Verzinsung von rund 4,5 Prozent. Und seit Donald Trumps Wahlsieg steigt der US-Dollar rasant. Unternehmen brauchen US-Dollar, um in den USA zu investieren und so die geplanten Zölle zu umgehen. Investoren suchen den US-Dollar, weil sie davon ausgehen, dass unter Trump die Verschuldung und damit auch die Zinsen im Vergleich zu Europa eher steigen als fallen werden. Und ein sicherer Hafen ist der US-Dollar in Krisen immer gewesen.

Geniale Zinsidee: 3,75 Prozent kassieren!

Mit dem iShares $ Treasury Bond 0-1yr ETF setzen Anleger auf kurzlaufende US-Dollar-Staatsanleihen. Mit einer Kostenquote von nur 0,07 Prozent ist das günstiger, als die Anleihen direkt an der Börse zu kaufen, da in Deutschland häufig die Spanne zwischen An- und Verkauf von US-Staatsanleihen recht hoch ist. Der ETF bietet damit eine gute Kombination aus Sicherheit, attraktiver Verzinsung (aktuell: 4,48 Prozent) und der Aussicht auf Währungsgewinne.

Selbst bei weiteren Leitzinssenkungen der US-Notenbank Fed bleibt der Kurs nahezu stabil, die Verzinsung würde zwar sinken, aber aller Voraussicht nach immer noch über dem Niveau europäischer Staatsanleihen liegen. Auch Warren Buffett hat bei Berkshire Hathaway seinen Bestand an kurzlaufenden US-Staatsanleihen deutlich aufgestockt.

Wer im Lande bleiben und Sicherheit mit Rendite kombinieren will, für den bietet sich die neue Anleihe des Energieversorgers EnBW an. Sie läuft bis November 2035 und bietet einen Zinskupon von 3,75 Prozent, der beim aktuellen Kurs nahe dem Nennwert auch etwa der jährlichen Rendite entspricht. Zum Vergleich: Festgeld mit zehn Jahren Laufzeit bringt laut Daten der FMH-Finanzberatung im Schnitt derzeit 2,24 Prozent pro Jahr. Und im Unterschied dazu, kann die Anleihe börsentäglich ge- und verkauft werden.

EnBW will Milliarden in erneuerbare Energien investieren, insbesondere in Offshore-Windparks, Photovoltaik und Wasserstoffprojekte. Diese umfangreichen Investitionen werden durch die Emission neuer Anleihen finanziert. Mit einem Jahresumsatz von mehr als 50 Milliarden Euro (Stand 2023) und einer stabilen operativen Gewinnmarge (Ebitda-Marge) von rund zwölf Prozent ist das Unternehmen wirtschaftlich gesund aufgestellt.

Ratingagenturen bescheinigen EnBW eine solide Bonität. Moody’s bewertet das Unternehmen mit „Baa1“ und S &P vergibt ein „A-“, was jeweils im unteren Teil des erstklassigen Investment-Grade-Bereichs liegt.

Hinzu kommt ein ganz wichtiger Punkt: EnBW befindet sich mehrheitlich im Besitz der öffentlichen Hand: 46,75 Prozent der Anteile hält die OEW Energie-Beteiligungs GmbH, ein Zusammenschluss der Landkreise in Baden-Württemberg, und weitere 46,75 Prozent gehören dem Land Baden-Württemberg über die Neckarpri GmbH.

Übrigens: Dieser Artikel erschien zuerst in der neuen Print-Ausgabe von BÖRSE ONLINE. Diese finden Sie hier

Mein Konto

Mein Konto