Nicht nur das Gold glänzt: So schön ein Silberhalsreif ausschaut, die Notierungen für das Edelmetall werden eher von der industriellen Nachfrage bestimmt. Vor allem im weiter wachsenden Solarbereich kommt Silber gut an. Von Petra Maier

Es ist nicht alles Gold, was glänzt, heißt es. Das gelbe Edelmetall zeigte im laufenden Jahr zwar eine beeindruckende Wertentwicklung, wurde aber von Silber übertroffen. Das Spannende an dieser Konstellation: Während Gold von einem Hoch zum nächsten läuft, notiert Silber noch weit unter dem historischen Bestwert aus dem Jahr 2011 bei knapp 50 Dollar pro Unze.

Dank seiner physikalischen Eigenschaften wird Silber in vielen industriellen Anwendungen genutzt. Und das ist auch der Hebel für höhere Notierungen. Ein Wachstumstreiber ist die Photovoltaik. Laut dem Branchenverband Silver-Institute stieg die Nachfrage im Solarsektor zwischen 2019 und 2023 um 158 Prozent. Für das laufende Jahr wird ein Plus von 20 Prozent erwartet. Der bedeutendste Akteur ist China. Das Reich der Mitte ist der mit Abstand größte Markt für Solarenergie. Nach Angaben der chinesischen Energiebehörde wurden in den ersten sieben Monaten 2024 Solaranlagen mit einer Leistung von 123,5 Gigawatt installiert. Für das Gesamtjahr 2024 gehen Beobachter von einem Zubau zwischen 240 GW und 260 GW aus. Zum Vergleich: Die Solarleistung in Deutschland beträgt 92 Gigawatt, errichtet im Laufe der letzten 30 Jahre.

Sie finden Sachwerte spannend? Dann erfahren Sie jetzt hier, welcher Sachwert Riesen-Renditen und gleichzeitig Schutz bietet:

Silber-Booster: Das Angebot verknappt sich

Der wachsenden Nachfrage steht eine schwache Minenproduktion gegenüber. Mehr als 70 Prozent des geförderten Silbers ist ein Nebenprodukt anderer Metalle. Die schwachen Preise für klassische Industriemetalle und ein schwindender Erzgehalt haben den Bergbau mancherorts zum Erliegen gebracht. Seit Jahren ist die primäre Silberproduktion rückläufig.

Und auch im laufenden Jahr wird weniger Silber gefördert. Dazu kommt, dass der Silbermarkt bereits drei Jahre in Folge den Bedarf nicht decken konnte. Und 2024 droht ein weiteres Jahr mit Defizit zu werden. Warum der Silberpreis angesichts der Unterversorgung nicht explodierte? Die Lager sind voll. Ende 2023 beliefen sich die bekannten Bestände auf 38 036 Tonnen Silber. Doch der Vorrat schrumpft schnell. In den vergangenen zwei Jahren reduzierte er sich um rund ein Viertel. Gemessen an der aktuellen Nachfrage und Angebotssituation wird es zu Preisanpassungen kommen, wenn die Märkte auf die sich schnell leerenden Lager reagieren.

Anlegern steht neben der Direktanlage in Münzen und Barren eine Vielzahl von Investmentchancen offen. Mit physisch hinterlegten ETFs wie beispielsweise dem db Physical Silver ETC (A1E 0HS) wird der Silberpreis eins zu eins abgebildet. Bei dieser Anlageklasse entfällt die Verwahrung. Dafür wird eine Gebühr berechnet.

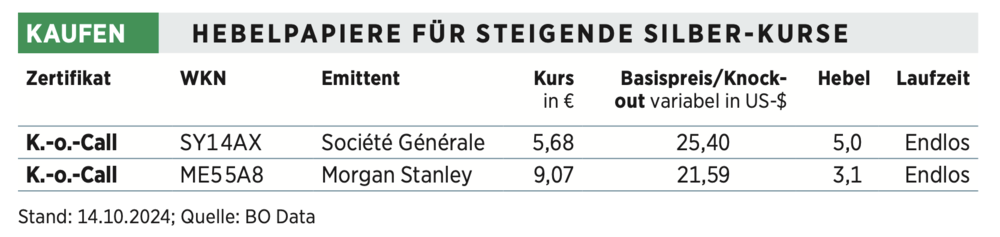

Anleger mit einer höheren Risikobereitschaft können auf Optionsscheine setzen. Die entwickeln sich mit dem Hebeleffekt schneller als der Basiswert. Weil der Hebel in beide Richtungen wirkt, setzen Anleger je nach Risikoneigung einen individuellen Stoppkurs.

Übrigens: Dieser Artikel erschien zuerst in der neuen Print-Ausgabe von BÖRSE ONLINE. Diese finden Sie hier

Mein Konto

Mein Konto