Aixtron-Aktie: Höhere Prognose gleich höhere Kurse?

· Börse Online Redaktion

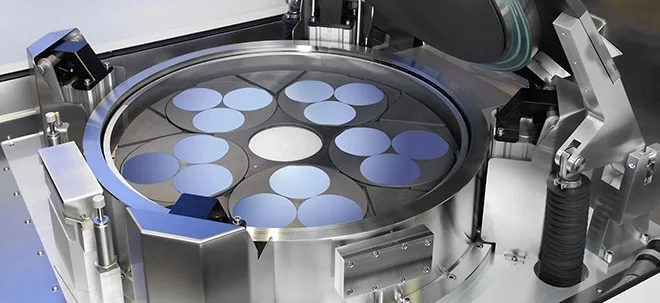

Foto: Börsenmedien AG

Aixtron bleibt zuversichtlich. Begeistert hatte der Spezialmaschinenbauer aus Aachen, der den Großteil seines Geschäfts weiterhin mit Anlagen zur Herstellung von LEDs einfährt, zur Jahresbeginn mit einem starken Auftragseingang. Darauf hatten Anleger und Aktionäre euphorisch reagiert und den Aktienkurs deutlich über das Niveau von sechs Euro getrieben, die ein Investor aus China im vergangenen Jahr für das finanziell in Bedrägnis geratene Unternehmen - letztendlich erfolglos - geboten hatte.

Die aktuelle, moderate Erhöhung der Umsatzprognose für das Gesamtjahr, 210 bis 230 Millionen statt bisher 180 bis 210 Millionen Euro, zeigt, dass sich die positive Entwicklung fortsetzt. Dazu passt auch der für das zweite Quartal gemeldete Auftragseingang von 66,6 Millionen Euro. Die Summe lag etwas über den 64 Millionen Euro, die von Analysten im Durchschnitt erwartet wurden. Allerdings dürften darin nach Schätzungen der Analysten des Bankhaus Lampe zu einem erheblichen Anteil auch Aufträge für die US-Tochter enthalten sein, die Aixtron im Mai für einen Betrag zwischen 45 und 55 Millionen Dollar an eine Tochter der südkoreanischen Eugene Technology verkauft hat. In den USA stellte Aixtron Anlagen zu Herstellung von Speicherchips her.

Das Handicap, dass Aixtron finanziell in Bedrägnis bringt, sind die relativ hohen Ausgaben für Forschung und Entwicklung - im Durchschnitt rund 30 Prozent des Umsatzes. Das Budget ist notwendig um die Diversifizierung des Anlagenbauers zügig voranzutreiben. Damit soll die Abhängigkeit vom zyklischen LED-Geschäft reduziert werden. Wegen der Serie von roten Zahlen in den vergangenen Jahren haben die hohen Entwicklungsausgaben Aixtrons Cashreserven deutlich reduziert.

Aixtron-Veteran Kim Schindelhauer, der im März als Aufsichtsratschef vorübergehend an die Spitze des Unternehmens wechselte, wagt ein Finanzierungsmodell in der Produktentwicklung, das sich bisher überwiegend in der Pharma-und Biotechbranche bewährt hat. Das Portfolio von Aixtrons Zukunftstechnologien wird in eigenständige Einheiten gegliedert, um einzelne Produktentwicklungen jeweils mit Partnern zu finanzieren. So wurde im April die Entwicklung von Anlagen zur Produktion von Materialien zur Herstellung spezieller Logikchips auf Eis gelegt, bis ein Partner gefunden ist. Weil Aixtrons Portfolio von Experten als wertvoll bewertet wird, kommt dieser Ansatz bei Investoren gut an.

Infineon-Manager Felix Grawert, der den Chefposten spätestens Anfang Oktober übernehmen soll wird diese Strategie weiterentwickeln. Der Infineon-Manager soll Aixtron gemeinsam mit Aixtron-Mann Bernd Schulte führen, der auch gegenwärtig für den Vertrieb und die Technologieentwicklung zuständig ist. Investoren und Analysten sehen den Maschinenbauer damit auf einem guten Weg. Im zweiten Halbjahr sollten ein Joint-Venture für Anlagen zur Fertigung von OLED-Chips und ein erwarteter Auftrag von LED-Hersteller Osram die Zuversicht in ein erfolgreiches Comeback weiter stärken.

Auf Seite 2: Einschätzung der Redaktion

Einschätzung der Redaktion

Die hohe Bewertung der Aktie ist bei Tournaround-Firmen nicht ungewöhnlich. Der positive Trend in der Unternehmensentwicklung setzt sich fort. Deshalb bestätigen wir unsere Kaufempfehlung.

Ziel: 9,00 Euro

Stopp: 5,50 Euro

Mein Konto

Mein Konto