An der Börse kam die Aktie deshalb vorübergehend unter Verkaufsdruck. Auf zur Schau gestellte Lockerheit dürfte der Vorstand bis auf Weiteres verzichten. Infineon will 40 Dollar Cash pro International- Rectifier-Aktie zahlen, insgesamt drei Milliarden Dollar. Der gewaltige Aufschlag von gut 50 Prozent auf den Schlusskurs der US-Aktie vor der Offerte erhitzt die Gemüter von Analysten. Während der vergangenen zwölf Monate notierte das Papier des US-Konzerns zwischen 23 und 28 Dollar .

Für den Kaufpreis nimmt Infineon neue Schulden über 1,5 Milliarden Euro auf. Der Rest der Summe stammt aus Barmitteln, die zum Teil noch aus dem Verkauf der Mobilfunksparte an Intel stammen. "Ganz klar, wir hätten International Rectifier gern billiger bekommen", rechtfertigt Finanzchef Dominik Asam den hohen Preis. Dennoch bewege sich die Prämie im Mittel der Branche. Man habe sich auch andere Unternehmen angeschaut. "Für andere wollten wir aber nicht die hohen Preisaufschläge zahlen", räumt der oberste Fachmann für die Konzernbilanz schließlich ein.

"Infineon zahlt einen Aufschlag, der am obersten Ende der Bewertungskriterien liegt", warnt Bankhaus-Lampe-Analyst Karsten Illtgen in einer Kurzstudie. Zudem sei man davon ausgegangen, dass die Münchner einen Konkurrenten ohne eigene Chipfertigung kaufen würden, um die eigene Produktion auszulasten. In der Kasse der Münchner blieben nach dem Kauf nur noch 300 Millionen Euro. Das sei deutlich weniger als die ursprünglich geplante strategische Reserve, moniert Branchenkenner Illtgen.

Bisher hatte Infineon stets betont, dass man für schwierige Zeiten im zyklischen Halbleitergeschäft eine Summe, die einem Fünftel des Umsatzes entspricht, als Reserve behalten werde. Aktuell wären das 840 Millionen Euro. Zudem könnten sich mögliche Forderungen des Konkursverwalters bei der ehemaligen Infineon-Tochter Qimonda auf mehr als 400 Millionen Euro summieren, sagt Illtgen. Sein Fazit: "Infineon hat jetzt eine der schwächsten Bilanzen im Halbleitersektor."

Auf Seite 2: Das Vorstandstrio muss jetzt liefern

Das Vorstandstrio muss jetzt liefern

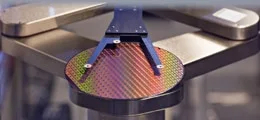

Der Druck auf den Vorstand ist enorm. Strategisch hat Infineon mit dem Kauf einen Schritt nach vorn gemacht. Die Amerikaner entwickeln Halbleiter für das Strommanagement in verschiedenen Geräten von Waschmaschinen über Netzwerkrechner bis hin zu Satelliten. Beide Konzerne verkaufen sowohl sogenannte Transistoren als auch Halbleitersysteme als Module. Die Portfolios ergänzten sich also. Zudem seien die Amerikaner auf ihrem Heimatmarkt und in Asien besonders stark, sagt Infineon- Chef Reinhard Ploss. Mit den Chips der Amerikaner könnte Infineon seine moderne Fertigung auf größeren 300-Millimeter- Scheiben auslasten.

Infineon hat die Technologie, die bei entsprechender Auslastung große Kostenvorteile bringt, bei Energiemanagementchips weltweit zuerst eingeführt. In Villach, Österreich, und Dresden läuft bereits die Serienfertigung auf den großen Wafern. Um die Profitabilität der Anlagen schneller als erwartet zu verbessern, müssen die Münchner International Rectifier jetzt allerdings überzeugen, einen wesentlichen Teil der eigenen Fertigung zugunsten von Infineon aufzugeben. Der Unterschied in der Profitabilität der beiden Unternehmen ist groß. Mit acht Prozent operativer Marge schafften die Amerikaner erst im jüngsten Quartal den Sprung in die schwarzen Zahlen.

Man werde die Profitabiltät der US-Firma zügig verbessern, sagte Finanzchef Asam. Die Übernahme werde sich für Infineon deshalb schon im ersten Jahr auszahlen. Asam bestätigte Infineons Ziel, über den Zyklus mit einer operativen Marge von 15 Prozent zu arbeiten.

Dass der Vorstand einen Konzern auf Effizienz trimmen kann, hat er nach der Insolvenz der Speicherchiptochter Qimonda gezeigt. Der Beweis, dass die Topmanager bei Infineon auch ein Unternehmen erfolgreich integrieren können, steht allerdings noch aus.

Auf Seite 3: Investor-Info

Mein Konto

Mein Konto